Appleは最も収益性の高い企業の1つであり、世界を代表するテック企業です。しかし一方で、Appleは多額の負債を抱えている起業でもあります。Appleが返せるはずの負債を抱え、増やし続ける理由について、海外YouTubeチャンネル「Logically Answered」が解説しています。

関連:最新iPhoneの〝Proモデル〟不足で「Apple離れ」が加速

*Category:テクノロジー Technology *Source:Logically Answered,wikipedia

Appleが多額の負債を抱える戦略的な意味とは?

2022年6月時点で、Appleはコマーシャルペーパー(公開市場で割引形式で発行される無担保の約束手形)の発行残高が109億ドル(約1.4兆円)、短期借入金が140億ドル(約1.9兆円)、その他の流動負債が488億ドル(約6.6兆円)あります。また、長期負債が合計947億ドル(約12兆円)、その他の固定負債が536億ドル(約7.3兆円)もあります。これらを合計すると、Appleの負債は2220億ドル(約30兆円)になります。

Appleの異常なまでの収益性と膨大な手元資金を考えると、この負債を早急に支払うことができますが、Appleの負債は増え続けています。実際に、Appleの負債額は10年で10倍になっています。

同時に、Appleは手元資金を減らしています。2020年に入ってから、Appleは手元資金を1070億ドル(約14兆円)から500億ドル(約6兆円)弱に減らしました。なぜAppleはこれほどまでに負債を抱えているのでしょうか?

米国は7月にインフレ率のピークが9%を超え、直近のインフレ率では8.6%となっています。この下落は、インフレのピークが既に来たことを意味すると期待されていますが、それが本当だとしても、少なくともあと1年はインフレ率の上昇を見ることになりそうです。そこで、Appleは高インフレの恩恵を受けるために、借金を増やしているのです。

インフレが高まれば、生産コストが高騰し、企業は利幅を維持することが難しくなります。そのため、心理的には借金を増やしたり、定期的な支払いをすることを避けたいと考えるはずです。しかし、長期的に見ると、実は今が借金をするのに最適な時期なのです。

例えば、今ローンを組んだ場合、支払い自体はローンの全期間にわたって同じになります。しかし、支払額の価値は同じにはなりません。高いインフレ率では、各支払額の実質的な価値は一貫して低下していくのです。

また、企業の負債は、一般的な負債とは異なる働きをします。住宅ローンの場合、毎月、元本と利息を支払うことになります。しかし、企業債の場合、借入期間中は利息を支払うだけで、元本を返済するのは借入期間の終了後なのです。

もし、Appleが1970年の高インフレ時に1ドル相当の借金を金利3%で30年間借りたとします。そうすると、Appleは1年に3セントの金利を支払わなければならないことになり、30年間で合計90セント支払うことになります。利息そのものが当初の借入額1ドルにほぼ等しいことを考えると、かなり大きな額です。

しかし、実際にはAppleの方が、かなり得なのです。なぜなら、Appleは2000年まで最初の1ドルを返済する必要がなく、返済時にはお金の価値が変動し、2000年の1ドルは1970年の23セントの価値しかないからです。つまり、Appleは1ドルを借りて、23セントしか返さなかったということです。

このように考えると、Appleが得をすることがわかっているのに、いったい誰がAppleにお金を貸すのでしょうか?通常、このような企業にお金を貸すのは、銀行、年金基金、そしてもうすぐ定年を迎える保守的な人たちです。このような人たちにとって、安定性と流動性は非常に重要なので、いきなりリスクのある株式投資というわけにはいきません。

そのためには、Appleやマイクロソフトなどの大企業で3%稼ぐか、マネーマーケット・ファンドやCDで0.5%、あるいは国債で2%稼ぐかという選択肢しかないのです。この観点からすれば、3%の取引をするのは当然のことです。つまり、Appleは資金を手に入れることができ、金融機関はリスクのある株式に手を出さずに最高のリターンを手に入れることができるということです。

高インフレの最中に低金利でお金を借りること自体は、儲かります。しかし、Appleは、金利をチャラにするためだけにお金を借りて回っているわけではありません。Appleがお金を借りる最大の理由は、より大きなリターンを生む分野に資金を投入するためです。

また、Appleは積極的な自社株買いも行っています。これは、Apple株の需要を高めるだけではなく、Apple株の供給を減らすことになります。当然、買い戻した株は自己株式となります。

Appleは、ほぼ四半期ごとに、150億ドル(約2兆円)から250億ドル(約3兆円)相当のApple株を買い戻しており、Apple株の供給量を大幅に減らしています。それに伴い、過去10年間で、Appleの発行済み株式数は260億株から160億株に減少しています。そしてこれが、Appleがすでにこれほど大きな企業であるにもかかわらず、時価総額を放物線上に伸ばし続けることができた主な理由の1つです。

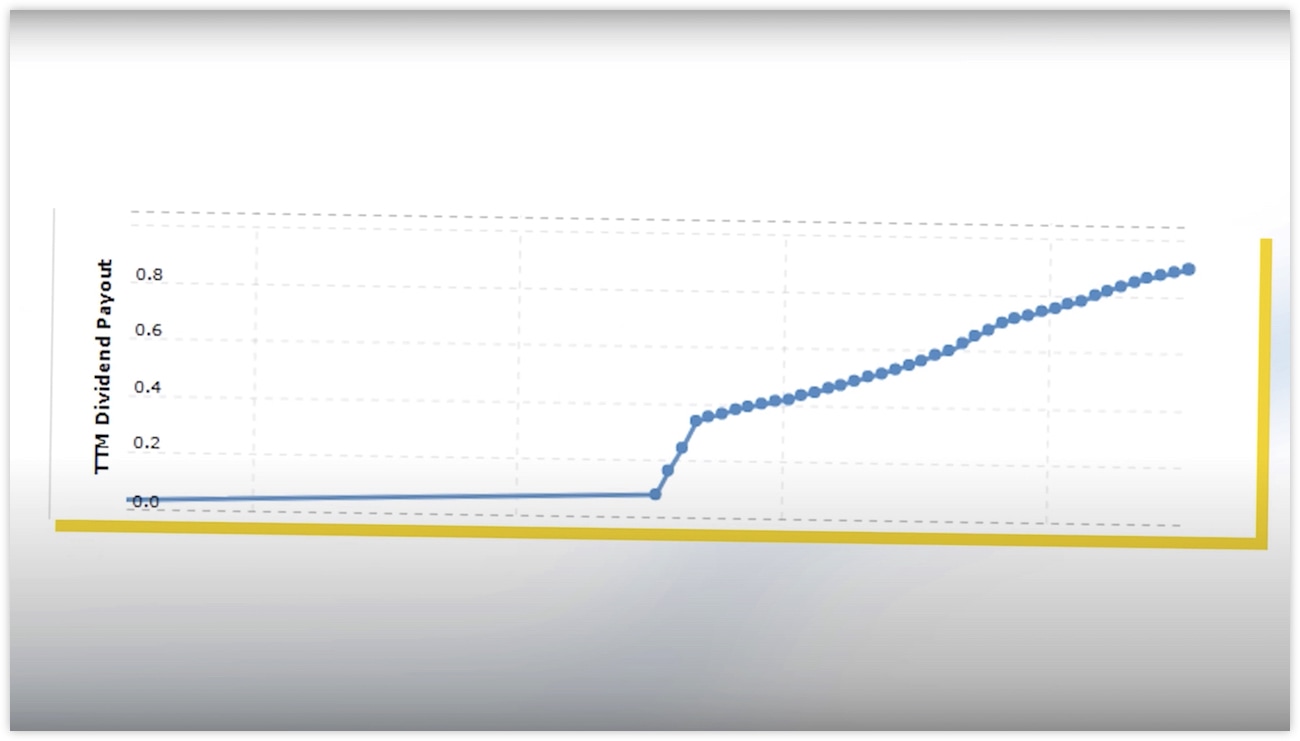

Appleが多額の負債を抱えているもう1つの理由は、配当金の資金としているからです。長い間、Appleは配当金を支払う余裕がありませんでした。しかし、2012年からAppleは配当を開始し、それ以来、積極的に配当を増やし続けています。なんと、過去10年間で、配当金は10倍になっています。

ただ、問題もあります。それは、Appleのような会社でさえ、収入と利益をそれほど大きくすることはできないということです。iPhoneの販売台数は数年前にピークを迎えています。Appleが異常な速度で数字を伸ばし続けることができたのは、利益率の高いサービスがあるからです。実際、サービス関連の売上は4分の1もありませんが、売上総利益の半分近くを占めています。この数年、サービスは同社の稼ぎ頭でしたが、いずれそれも頭打ちになります。そうなると、Apple株の魅力はこれまで以上に低下するでしょう。

Appleがすでに成長期を過ぎていることを考えると、新しい工場を建てたり、次の大きなものを開発したりするためにお金を借りる必要はありません。しかし、自分たちの成長のために借金をすることができないからと言って、会社全体の成長のために借金をすることができないということはないのです。

その主な手段が、企業買収です。Appleの買収についてニュースで聞くことはほとんどないため、少し意外に思うかもしれません。なぜAppleの買収話を聞かないかというと、Appleは話題の企業には手を出さないからです。しかし、彼らは毎年、数社を数億円で買収しています。

例えば2017年、Appleは12件の買収を完了しています。2018年には10件です。2019年には6件です。そして2020年には、9件を買収しています。ただ、これは一般的に出回っている情報だけで、Apple Insiderによると、Appleは、1年で15から20社の買収を行っているようです。

これらの買収は、現在の製品を進化させたり、新しい製品を開発するのに役立ちます。Appleは2020年に、CameraiというAR企業やSpacesというVR企業を買収しています。これらの買収は、Appleが独自のARやVR製品を出すという噂を裏付けるもので、同社が根本的に成長し続けるためのものです。Appleはスタートアップ企業を買収するだけにとどまりません。パートナー企業や競合他社の株式を購入することもあるのです。

Appleのバランスシート(貸借対照表)を振り返ってみると、1310億ドル(約17兆円)の長期有価証券を保有していることがわかります。つまり、フォーチュン500企業の株式や債券を持っている可能性が非常に高いということです。

これらの投資が成長するにつれて、Appleのバランスシートも成長します。そして、その成長が彼らの株価に反映されるのは時間の問題です。つまり、Appleにとって借金で投資資金を調達することは、十二分に価値があることなのです。

Appleはかつてないほどレバレッジを効かせていますが、それは極めて戦略的なものなので、必ずしも悪いことではありません。むしろ、Appleは歴史的な低金利で借金をして、高いインフレをうまく乗り切りながら株価を押し上げているのです。

Appleの戦略的負債は、会社と株主の長期的な将来を守るための賢い方法です。とはいえ、賢い負債と愚かな負債とは紙一重なので、Appleは慎重なコントロールも求められています。

Source: app